新近公布的数据显示,在维持逾两年不变后,中国央行增持了近30亿人民币的黄金资产,实际上世界黄金协会的数据显示,不只中国央行,全球央行对于黄金资产都在买买买。而综合机构观点看,2019年黄金或开启牛市,最高看1350美元/盎司。

根据中国人民银行1月7日发布的数据,截至2018年12月末,中国外汇储备规模为30727亿美元,较11月末上升110亿美元,这是中国外汇储备在7月开始连降三个月后,自11月开始连续第二个月出现环比回升。

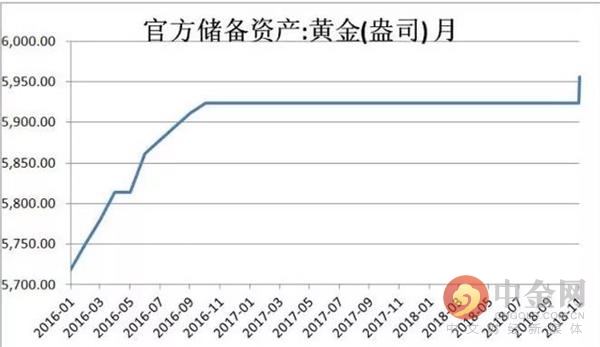

同时发布的还有黄金数据,最新数据显示,12月末中国央行黄金储备较11月末有所增加。

值得注意的是,中国央行的黄金储备此前已连续26个月维持在5924万盎司的水平。有人估算,按照目前金价,一盎司大概相当于1291美元;按照12月黄金储备上涨32万盎司计算,大约相当于4.13亿美元,即28.3亿人民币。

回顾中国黄金储备数据,自有记录以来1978年至2018年12月末,40年时间里共计有20次增持。其中增持最多的一次为2015年6月,增持1943万盎司,国际金价也在随后于当年12月见底,连涨至最高1377美元/盎司。

全球央妈们都在“买买买”

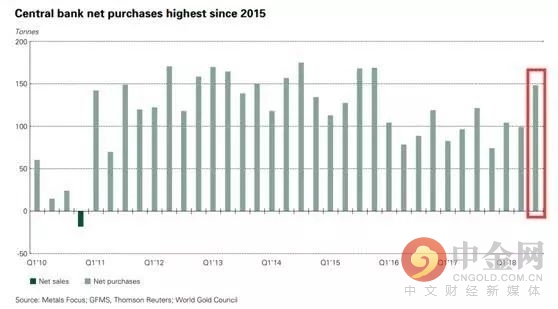

而且不只是中国,全球央行黄金储备继续增长。世界黄金协会近期发布的报告显示,2018年第三季度各国央行黄金购买量大增,全球央行黄金储备增加148.4吨,同比上升22%。无论从季度还是年初至今的时段去统计,这都是2015年以来的最大增持规模。

世界黄金协会预测,2019年全球央行增持黄金总量或高达300吨。

新兴经济体成为增持黄金的主力,2018年前三季度俄罗斯央行购买了92吨以上的黄金,创下自1993年以来新高;

土耳其央行购买了18.5吨黄金;哈萨克斯坦央行购买了13.4吨黄金;印度央行购买了13.7吨黄金。

中东欧地区,匈牙利央行就在今年出现32年来首次增持黄金,并且增加规模高达十倍,从3.1吨增加到31.5吨。

波兰央行也在今年大量增加黄金储备至35年来最高水平。

黄金为何看涨?

野村新兴市场及亚洲固定收益研究主管苏博文(Robert Subbaraman)表示,今年以来,受美元持续走强、贸易摩擦升级和外债高企等多因素共同影响,不少新兴国家市场因资本外流出现大幅波动。

这次的货币危机让新兴国家看到经常项目赤字和外债的破坏力。对于新兴国家而言,除了加息和货币互换,买入黄金调整外汇储备结构是比较好的应对策略。

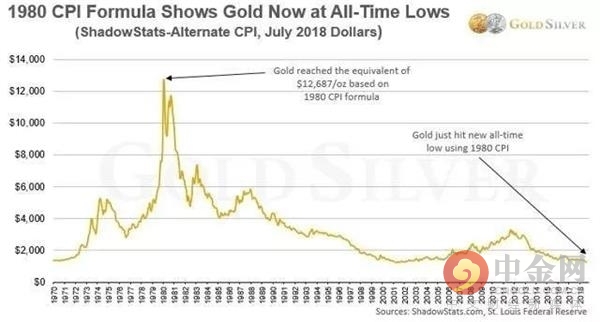

数据分析公司 Shadowstats首席经济学家威廉斯认为,如果以美国1980年的通胀水平作为基准,现在的国际金价处于1970年以来的低位。同时目前全球人均持有黄金的数量已经比上世纪50年代还要少。随着股市和债市波动加剧,贵金属将成为动荡时期最好的避险品种之一。

机构观点:2019年黄金牛市开启最高看1350

未来金价将如何演绎?招商证券分析师刘文平指出,黄金或开启新一轮牛市。当下影响金价的最主要矛盾是美国货币从紧缩转为宽松预期(加息次数下行),这或是黄金行情启动的重要导火索。

招商证券表示,黄金目前上涨概率明显大于下跌概率。一是因为近期美股开始暴跌,真实收益率下行,造成避险需求;同时,大众商品价格暴跌后目前处于低位,继续下跌的空间较小;而且,美联储加息次数预期减少,黄金价格上涨利多因素不断增加。如果把影响黄金的因素看成一个系统,系统正向运行概率较高。

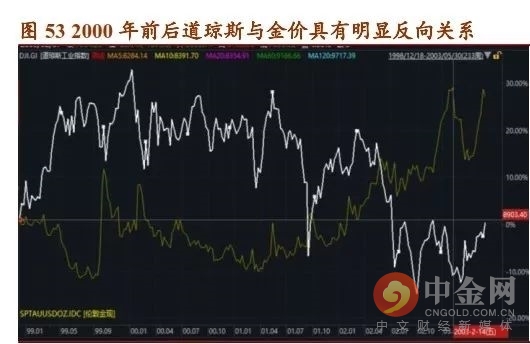

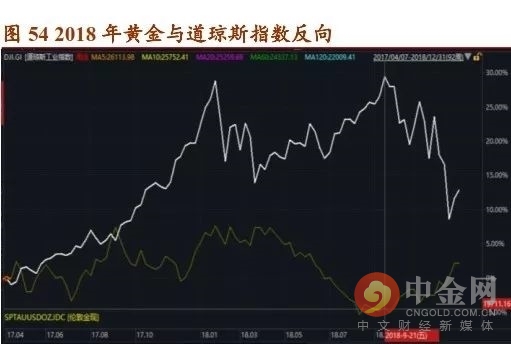

刘文平表示,此轮黄金牛市可能重演2000年的行情。2000-2001 年,黄金显示出明显的避险功能,与道琼斯指数呈现出明显的负相关关系。

2018 年 9 月份和至今的这一波黄金上涨行情,也启动于道琼斯指数的暴跌。

在谈到原因时,招商证券表示,这或许可以从全球资金配置的角度来理解,美股暴跌,部分资金进入黄金市场(通胀预期下行,且实际收益率下行,债市更优),推动金价上涨。

也可以解释为,美股作为美国经济的领先指标,美股下跌,市场对美国经济增长预期恶化,从而对美联储的货币宽松预期增强,造成金价上涨。

而国际机构也看好2019年金价,德国商业银行预测2019年底黄金价格将上涨至1350美元/盎司。

德国商业银行表示,2019年黄金价格的表现很可能首先取决于美联储的货币政策,我们的经济学家预计美联储将在这一加息周期中再次提高关键利率三次,包括12月一次, 2019年第三季度的最后一次。随着美国的加息周期即将结束,美元应该在2019年期间受到明显的压力,从而使金价大幅上涨。

高盛则表示,如果2019年美国经济增速如大家预期的那样放缓,黄金作为避险资产的需求将急剧上升,预计2019年金价目标为1325美元/盎司。

国内四种黄金投资渠道

最后东方财富网梳理了目前国内市场上四种适合不同风格投资者可投资黄金的渠道。

第一种是简单直接的实物黄金,确保与金价保持百分之百一致。实物金主要包括黄金首饰、金条、金币,适合长期投资者和家庭财产保障。

第二种是纸黄金,投资者的买卖交易记录只在个人预先开立的“黄金存折账户”上体现,不发生实金提取和交割。投资者通过把握国际金价走势低吸高抛,赚取黄金价格的波动差价。

其优点在于,管理成本最低,操作简单,但缺点在于,和实物黄金相比,纸黄金更加适合中短期的投资者,因为套利需要关注价格波动。银行普遍会提供纸黄金的投资服务,但会收取一定“点差”。

第三种则是黄金ETF。所谓黄金ETF是指追踪现货黄金价格波动的交易型开放式基金,可像股票、封闭式基金一样在二级市场交易,也可以在一级市场申购和赎回。