爆发在初春的疫情打乱了经济机器的运作节奏。

餐饮、旅游、零售等消费行业都受到冲击,很多公司也迎来了一次不期而至的严峻考验。

3月17日,神州租车(HK.0699)发布了2019年年报。财报显示,公司总收入76.9亿元(人民币,下同),同比增长19.3%。其中,核心业务汽车租赁收入49.2亿元,同比增长9.6%。

尽管从盈利数字来看,神州租车难言优秀。但值得一提的是,公司利润的下滑并非经营带来的。除去一次性的财务支出,神州租车的盈利能力并无下降。

2019年,神州租车经调整EBITDA(息税折旧及摊销前利润)为34.6亿元,同比增加6.4%。经调整EBITDA增长到62.3%,两项数据均创历史新高。

事实上,从业务量来看,神州租车的业务仍然在稳健扩张。

2019年神州租车车队总规模为148894辆,其中平均每日汽车租赁车队规模111636辆,同比增加21.6%。

与业务的稳健扩张相比,神州租车良好的现金流储备更加值得关注。2018年,神州租车账上的现金资产为34.36亿元,到2019年这一数字提升至58.84亿元,足足提升了24.48亿元。

究其原因,离不开神州租车对运营效率的不断优化。

这直接体现在公司对智能化的积极应用。去年,公司的自助取还车订单总量比率增至88%,基本完成全自助化服务。同时,公司94%的订单通过APP等移动端完成。随着神州租车智能化布局的深入,租车租赁服务中的工资和门店开支有望持续压缩。

也因为稳健的增长和良好的现金储备,在财报发布次日,港股市场整体大跌的情况下,神州租车股价依然逆势上涨,涨幅一度超过10%。

拉长周期看,运营效率的提高,不仅提升了公司的盈利能力,也进一步优化了公司的资产结构。

基于高效的运营体系,神州租车可以在疫情带来的行业洗牌中,占据绝对的主动权。而这一变化,也会逐渐在神州租车未来的业绩中显现。

/ 01 /利润下滑是表象,经营业绩保持稳健增长

自神州租车2019年业绩快报披露后,很多投资人纠结在净利润骤降89%。但大多数投资人只是看到了表象,没有深究公司净利润下滑的具体原因。

事实上,神州利润的下滑并非经营导致的,而是一次性财务费用的增加所致。

2019年神州租车的财务成本高达9.84亿元,较2018年的财务费用增长2.02亿元。原因是,到期以美元计值优先票据需要兑付,再加上汇兑损益的影响,迫使神州租车今年财务成本较高。

财务费用增加2.02亿元,意味着税前利润减少2.02个亿。如果把这2.02亿加入到2019年税前利润中,神州租车今年的利润和去年基本持平。

事实上,神州租车通过运营实际产生的盈利,不减反增。

2019年,公司经调整EBITDA(息税折旧及摊销前利润)为34.6亿元,经调整EBITDA率至62.3%,两项数据均创历史新高,盈利能力远高于全球租车行业平均水平。

比起财务数据的短期波动,业务规模才是真正支撑神州租车成长的指标。衡量神州租车业务规模有两个角度,分别是供给端的车队规模以及需求端的用户数据。

在供给端,过去一年,神州租车的车队总规模增长至148894辆,较2018年多了13703辆,延续扩张势头。其中,平均每日汽车租赁车队规模111636辆,同比增长21.6%。

用户数据方面也均有不错增长。2019年神州租车的消费用户数规模同比增长19%,注册用户数同比增长23%,这意味着越来越多的人接受了神州租车的服务。用户的增长带动业务量增加。去年,神州租车平均每日汽车租赁车队规模同比增长22%,租赁天数同比增长14%。

从这个角度看,神州租车仍然保持稳健的增长。这也是在财报发布次日,在港股大跌情况下,神州租车股价逆势上涨,一度上涨超过10%的重要原因。

/ 02 /行业逆境之下,神州现金为王

拉长周期看,神州租车的收入增长,始终维持在一个极高的水平。

2011年-2019年,神州租车的收入从8.19亿元增长到76.91亿元,增长超过8倍。这样的增速,放在任何行业都是很不错的表现。

但稳健的业绩增长,并不是资本市场看好神州的唯一逻辑。站在当下时点,除了增长外,稳定的盈利能力、现金流良好才是神州租车真正的价值所在。

巴菲特有句名言说:只有当大潮退去的时候,你才能知道谁在“裸泳”。

当下的租车行业虽说谈不上大潮退去,但各家的日子也都不好过。过去两年,汽车租赁行业开启了跑马圈地的竞争形式,扩张业务意味着在车辆购置、场地租用、人工运维等都砸了不少钱,固定的资产运维是笔不小的开支。

开支少不了,需求却降了不少。2020年初受疫情影响,租车出游的需求必然大幅减少,而租车行业很大部分的需求都来自出游。

这对讲究重资产模式的租车行业,打击很大。因为这代表着行业内绝大部分公司的现金流都会面临压力。但凡重资产生意,最怕的就是资金链断裂。所以,越在这个时候,越是考验公司“内力”的时候。

相比之下,神州租车拥有的盈利能力,以及充裕现金流,在当下显得尤为珍贵。从神州租车的资产负债结构,我们也能看出这一点。

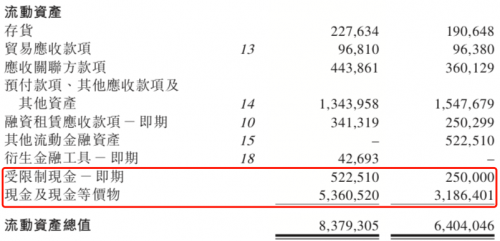

2018年神州租车账上的现金资产为34.36亿元,到2019年这一数字提升至58.84亿元,足足提升了24.48亿元。与此同时,公司的短期借款由2018年的49.5亿元,下滑至2019年的37.96亿元,下滑了11.54亿元。

这意味着,神州租车短期偿债能力非常健康,并不存在现金流的压力。

另外,神州租车在电话会议进一步透露,公司已经完成美元债的清偿,即将到期的熊猫债的资金也准备到位,并在3月13日发布债务票面利率不调整的公告,维持熊猫债券5.50%利率。

在偿还完这两笔债务后,神州租车的负债率将显著下降,每月的偿债额度可能降至2亿元,神州租车压力又小了许多。

拉长周期看,每次行业在面临逆境的时候,都是一次重新洗牌的机会。而在这个过程中,既有盈利能力,又能保持不错现金流的神州租车,无疑能走得更远。

/ 03 /手握近60亿现金,神州租车是如何做到的?

看到这里,绝大部分投资人肯定很好奇,为什么神州租车能在逆境之下,仍然手握近60亿现金?原因是公司通过对运营效率的持续优化,进而实现对运营成本的压缩。

伴随业务的稳健增长,运营效率的提升,是神州租车的另一个成长逻辑。

神州租车运营效率的提升,首先是通过规模化实现的。在租车重资产、重运营的生意模式下,规模化能极大提升了公司的经营效率。

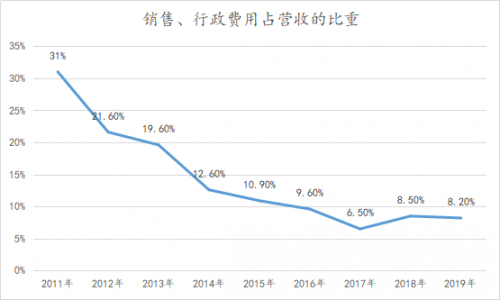

2011年,神州租车在销售和行政开支占收入比重高达31%,到2019年这两项费用占公司收入只有仅仅的8.4%,大幅下降了22.6个百分点。

不出意外,随着规模效应持续显现,神州租车的销售和行政费用占比还将持续下降,进一步提高公司的运营效率。

除了规模效应外,智能化渗透率提高给神州带来的运营效率提升,也不容忽视。

2019年神州租车对智能助手系统进行全面升级,并优化了智能应用系统,使公司在智能化的领域更是上进了一个台阶。

从数据看,智能化应用进展顺利。2019年公司的自助取还车订单总量比率增至88%,基本完成全自助化服务。同时,公司94%的订单都是通过APP等移动端完成。

从长期看,神州租车走向智能化的好处是显而易见。一方面,智能化进一步提高用户的体验,使用户产生更高的粘性。另一方面,随着神州租车智能化布局的深入,租车租赁服务中的工资和门店开支有望持续压缩。

事实上,这一趋势已经在神州租车2019年财报逐渐显现。

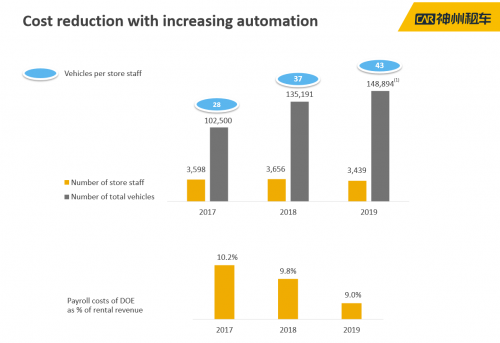

2019年神州租车租赁服务的直接运营成本中,员工工资成本占比已经由2019年的9.8%下跌至9.0%,下降的主要原因正是公司应用了智能助手系统,提高了单个员工的效率。

根据神州租车电话会议披露的数据:过去三年,公司门店员工数量和车队规模对比分别为3598/102500、3656/135191和3439/148894。人均运营车辆由2017年28辆,增加到2019年43辆。

某种程度上说,神州的智能化才刚刚开始。目前,神州租车的App7.0版本焕新上线,除了对App界面进行升级外,还新增了帮助Ta人下单、Ta人代付、自助修改、取消订单、换车等五大亮点功能,并利用大数据分析及人工智能技术,优化预定、取还车流程,进一步提升用户体验。

此外,为了进一步刺激业务增长,神州租车将在2020年第二季度推出全新会员体系,并在2019年测试版智能助手系统的基础上优化智能应用程序,推出智能助手系统增强版,以进一步提升运营效率和用户体验。

正是由于对高运营效率的不断追求,才使神州租车成为行业里为数不多实现盈利的公司,也给公司带来了良好的现金储备。

从某种程度上说,这种追求极致效率的态度,或许才是神州租车这家公司最大的价值。