“固收+”产品是近期的市场宠儿,定位于存款替代和理财替代,是在资管新规、打破刚兑背景下的一次全面升级。不过,近期债券市场调整,大家对固收+产品的质疑也比较多。那么,如何认知“固收+呢”?

(一)固收+产品适合哪些人?

固收+产品主要有三种形态,分为一级债基、二级债基和偏债混基金。一级债基可以投资可转债;二级债基的股票仓位上限为20%;偏债混基金股票仓位上限为40%。

正因为是以债券类固定收益投资打底,然后搭配其他资产来获得增强收益,固收+产品拥有攻守兼备的基因。

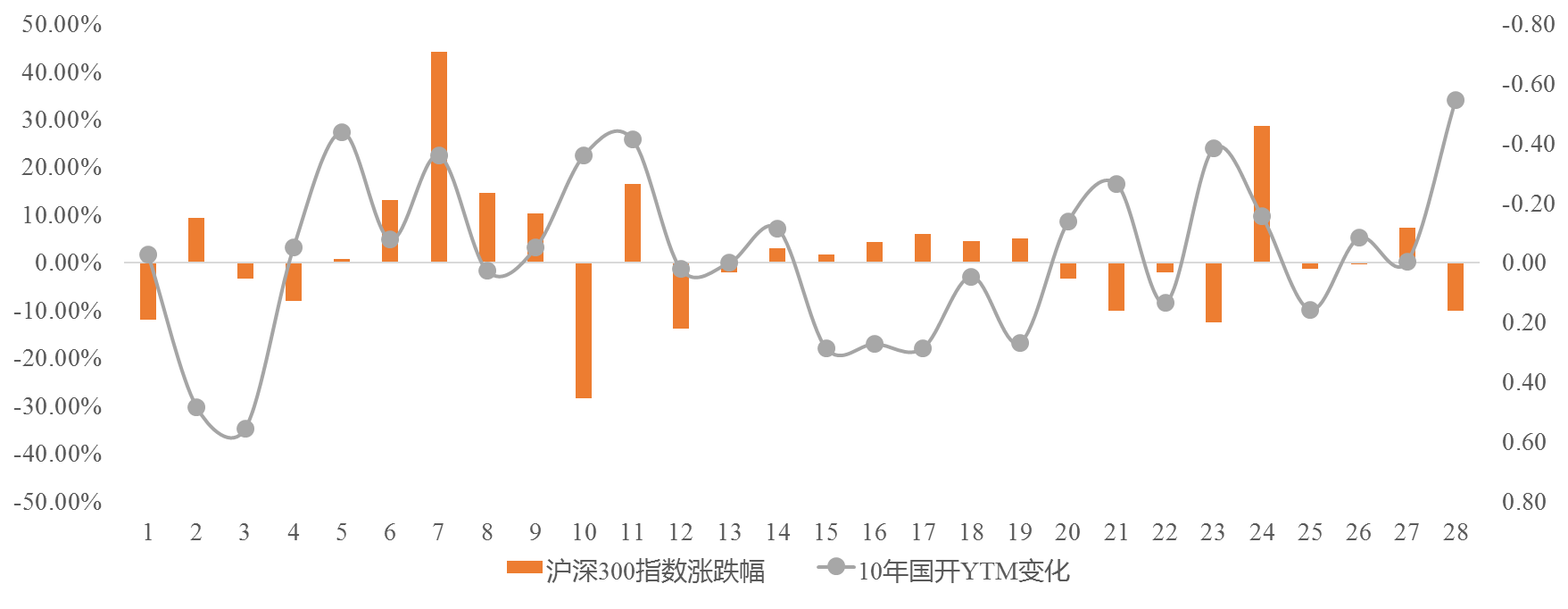

通过对往年市场数据的分析,中欧基金发现在过去的28个季度,股债绝大多数情形处于对冲或双牛状态。其中,4个季度出现股债双杀,但都没有连续出现过。从一年投资期来说,股债组合在一起的固收+产品修复能力更强。

来源:Wind,中欧基金整理

当前中欧基金对市场的判断是债券处于牛尾、股市处于较好配置时机,而股债组合的固收+产品拥有较好的配置价值,因此,非常适合那些希望获取稳健收益、又不想承担太高风险的客户。

特别是在当前理财产品收益率逐渐走低、并且将可能在较长时间维持低位的形势下,固收+产品成为非常优质的理财替代产品,为客户贡献中长期稳定收益。

对于以下三种类型客户,中欧基金建议可以多关注固收+产品的配置机会。

截至3月底,余额宝仍有存量规模超1.2万亿,我们可以考虑配置收益更高但相对稳健的固收+产品。

当然需要注意的是,固收+产品并不代表着提供“固定收益”,其净值也会因债市、股市调整而发生波动,投资时也需做好充分评估与仓位管理。

(二)买债基亏损的人,可以试试固收+

对于那些曾经买定开债基受过伤的人,如果开放期恰逢债熊阶段,那收益必然受损。但如果再多持有一个周期,整体回报会改善很多:

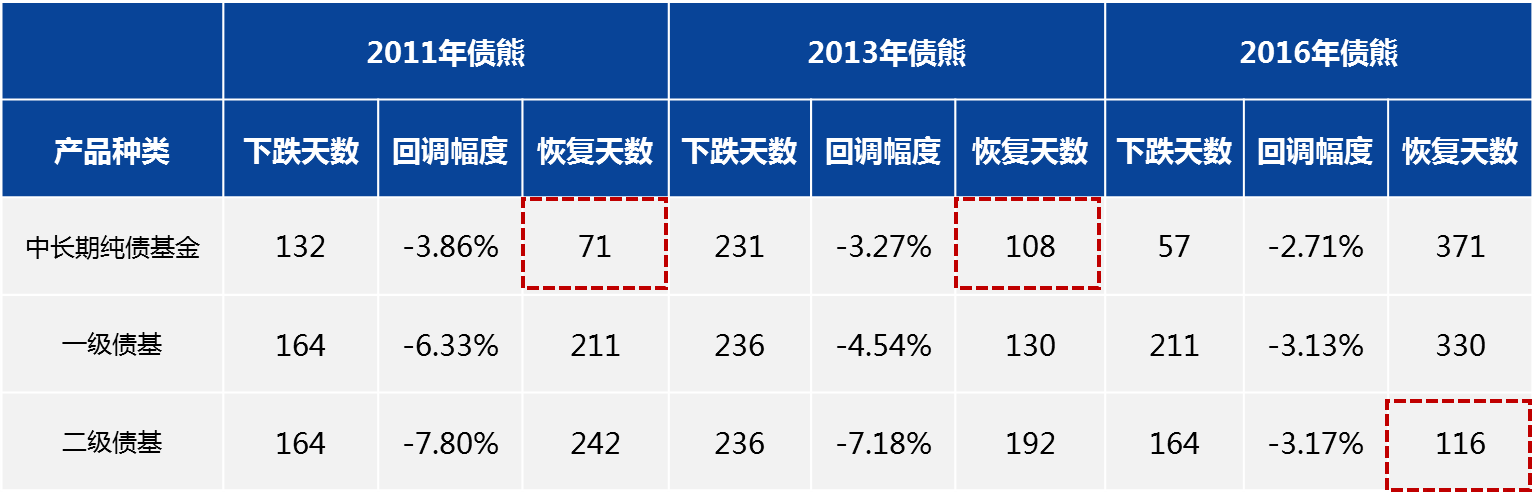

以中长期纯债基金、一级债基和二级债基指数为例,债券市场曾经在2011、2013和2016年出现过三轮熊市,但整体呈现向上趋势。

适时考虑固收+这一债基中的特别品种,反而能带来眼前一亮的效果:

从产品结构设计角度来讲,目前的固收+产品大多采用持有期形式,如一年持有期结构,持有满一年之后可转为开放式,可以根据整体投资回报决定持有期限,不需担心资金继续被锁定的风险。

从产品收益弹性的角度来讲,很多固收+产品增加了股票仓位配置,增强了产品弹性。从表中可以看出,当股市表现相对强势时,会缩短债基调整的周期,最典型如2016-2017年的债熊,二级债基恢复下跌前净值要明显更快。而当股市表现不好时,纯债回本周期要更快一些,最典型如2011年股债双杀行情,纯债基金的表现要远远好于一级债基和二级债基。

数据来源:WIND,分别取中长期纯债基金指数、混合债券型一级基金指数和混合债券型二级基金指数,其中中长期纯债基金指数观察区间分别为2011.5.12-2011.12.1,2013.6.3-2014.5.8,2016.10.24-2017.12.26;一级债基观察区间分别为2011.4.18-2012.4.27,2013.5.29-2014.5.30,2016.10.24-2018.4.18;二级债基观察区间分别为2011.4.18-2012.5.28,2013.5.29-2014.7.31,2016.11.28-2017.9.4。

从政策方向的角度来讲,前期债市调整,市场主要担心货币政策是否会发生转向,而本次政府工作报告对经济形势以及货币政策的表述,基本可以打消这些质疑。报告中再提“降准降息”,同时提及“广义货币供应量和社会融资规模增速明显高于去年”,货币政策在维持宽松基础上将进一步加大力度,财政政策将更加积极有为。

因此,对当前债券市场来说,尽管近期利率债经历短期调整,但债券市场仍处于牛市阶段,利率仍将继续维持低位,并有继续下行空间。只是需要关注的是,当前十年期国债收益率已经处于历史低位,因此利率债更可能进入一条较长的牛尾阶段,利率会维持震荡下行趋势。

(三)如何挑选固收+产品

我们可以从目标收益、风险控制、基金经理等维度去考察。

1、优质的固收+产品要能以最小的风险承担去实现客户的中长期收益目标。我们认为固收+产品首先要满足客户端的预期收益,特别是持续的、长期收益目标的达成,而不应该为了追求所谓短期排名,让客户承担过度的额外风险。所以考量优质的固收+投资团队的标准是:是否用尽量小的风险,实现了客户的预期回报,包括产品波动率和最大回撤等都有要求。

2、优质的固收+产品团队应当有较好的投资纪律和过程管理。我们认为固收+产品运作中的科学性成分大于艺术性,特别强调过程管理和纪律执行。因此优质的固收+产品应当有由基金高管主导的跨团队的资产配置委员会,加强过程管理和绩效评估,以纠正投资团队运作中的偏差和盲区。

3、优质的固收+基金经理应有丰富的大类资产配置能力。大多数做固收+产品的基金经理是做债券出身的,或者通过股债两人配合。但我们认为这类产品更重要的是在各资产类之间的估值定价和配置,以及对确定性较高的细分资产的机会把握,因此,好的固收+基金经理除了具备优异的基金管理经验和业绩之外,如果能够拥有丰富的大类资产配置经验就更加理想了。

希望本文对大家理解 “固收+”产品有所帮助~